最近当“独角兽”这种神兽成为全球资本市场的“宠物”之流后,不仅仅是我们的A股,连一直高冷保守的纽交所也开始了对“独角兽”的争抢,更重要的开启了直接上市的“天路”!直接上市,是未来?是趋势?还是魔咒?还是魔盒?

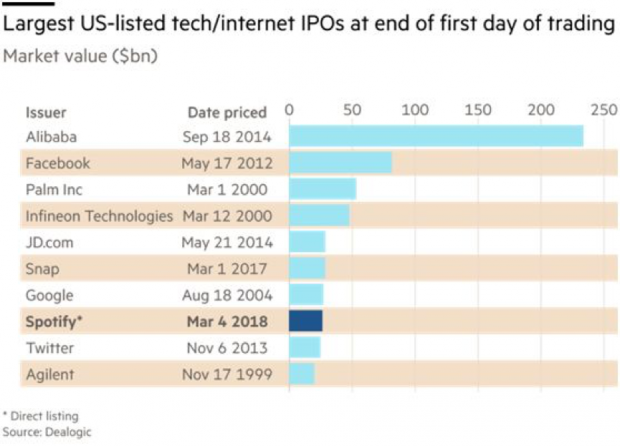

4月3日,全球最大的流媒体音乐服务商Spotify以直接上市(direct listing)方式登陆纽交所,它是纽交所有史以来第一家直接上市的公司。为独角兽们开辟了新路。公司上市当天股价收报149.01美元,成为在美上市科技公司首日市值的前十名;截止4月5日收盘,股价报144.4美元,市值约257亿美元。

Spotify是何方神圣?

Spotify(声田)是全球最大的正版流媒体音乐服务平台,2008年10月在瑞典首都斯德哥尔摩正式上线。Spotify提供免费和付费两种服务,免费用户在使用Spotify的服务时将被插播一定的广告,付费用户则没有广告,且拥有更好的音质。Spotify已经得到了华纳音乐、索尼、百代等全球几大唱片公司的支持,其所提供的音乐都是正版的,不过Spotify只提供在线收听,不能下载音乐。这款软件除了可以在电脑上使用外,也可以在手机上使用。苹果的iTunes使用的是付费下载模式,与其相比Spotify操作流畅、使用方式更加简便,可选择曲目也多出不少,最重要的是:Spotify是可以免费使用的。如此一来,这种不用花钱又不存在法律和道德风险的网络音乐传播方式,自然大受欢迎。2017年12月8日,Spotify与腾讯控股有限公司及腾讯旗下的腾讯音乐联合宣布股权投资,加强这两家全球最受欢迎的数字音乐平台的关系。

新的Spotify Android应用程序允许美国的用户基于一首歌、歌手、或者是用户选择的播放列表在Pandora或者Slacker上创建免费的流媒体电台。在使用的过程中,用户可以升级到更高级的账户。它带给你的就是能同步所有的播放列表和歌曲离线收听,无线跳跃!而且能够直接访问选中的任何一首歌曲—它可以提供800万歌曲的免费点播!Spotify的收入主要是来自免费服务中的广告收入和付费用户的订阅收入。付费服务包括两种类型:4.99美元/月或9.99美元/月,它们都能让用户免受广告干扰,无限量收听音乐,选择每月9.99美元的用户还可享受包括移动访问和离线模式在内的高级服务。

2009年Spotify的广告收入是712万美元,2010年飙升到了2853万美元。目前Spotify还没有盈利,日后能否扭亏为盈,主要得在广告收入和提高付费用户两方面下功夫。根据App Data,目前Spotify的月活跃用户数为2400万,音乐电台Pandora的月活跃用户数为 3700 万,其广告年收入为2亿左右。

Spotify此次的直接上市没有聘请主承销商和发行新股,没有举办路演,也没有静默期和交易“锁定期”,甚至公司没有在纽交所举行传统的敲钟仪式。上市后可供交易的股票均来自其原有股东,也没有投资银行来稳定股价。Spotify的公开上市其实并不是由公司发行新股,所有交易的股票全部来自于现有股东的抛售。对公司现有股东所持股份没有限制,股东可以一次性卖出所有股票。数据显示,Spotify联合创始人艾克可以在公司的直接上市交易中出售最多1580万股股票,价值最高可达20亿美元。

这种不公开发行募集资金而直接上市交易的方式并不是美国市场首例,其引起广泛关注的原因在于:其一,过去仅有纳斯达克市场提供此种方式,对于纽交所来说是第一次。其二,即便对于纳斯达克而言,过去采用此种方式的企业多是规模较小的企业,如此庞大的“独角兽“采用直接上市也确实为美国市场首次。多个首次汇在一起,自然得到了资本市场的高度关注。当然,我国也出现过这样的情况,2012年9月25日,港股上市公司第一视频()旗下中国手游娱乐集团就是以直接上市方式登陆纳斯达克,代码“CMGE”。第一视频将中国手游的股权以股票股利的方式分配予第一视频的股东,使得中国手游的股权分布得以符合上市要求。

Spotify直接上市下的连锁反应

独角兽们的观望

Spotify直接上市后,对于整个资本市场的震动不想而知,成功上市后的连锁反应可以说越来越大,首先就是对于其他的独角兽们来说,这是一个开始。Airbnb、Uber等其他独角兽公司正在密切关注着Spotify的情况,可能也会采取直接上市的方式登录各个板块市场。Spotify能够成功直接上市两个条件:首先,它不需要通过首次公开募集来筹资,Spotify的现金流充沛。其次,Spotify的公司和他的运营模式为世人所熟知,公司可以跳过传统IPO所需要的路演环节来向潜在的投资者来介绍公司,这两个条件对于许多独角兽企业却也不是遥不可及,如果独角兽们想要直接上市,首先就需要满足这一系列的条件。纽交所全球上市公司的负责人路塔特尔曾表示,对于那些资本充足的公司来说,它们真正需要的就是流动性。直接上市可能会吸引更多那些在监管相对宽松的场外市场交易,但又希望登陆纽交所或纳斯达克交易所的公司。

港股与A股的反应

实际上,港股和A股都在不断地迎合着市场的转变在不断地转变,港交所改革的时间表已经排好了,计划在4月底敲定最终方案,落实港交所25年最大变革——允许“同股不同权”独角兽赴港上市,力争到今年秋天迎来第一家独角兽。对于A股来说,3月31日,国务院同意并发布了证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,CDR即将登场,境内独角兽上市也迎来了“绿色通道”。实际上,我国港股“介绍上市”的方式与直接上市有些类似,介绍上市的关键是上市主体要符合交易所规定的上市条件,特别是股本分布、股东人数等条件,然后在不公开发行、不募集资金的情况下直接挂牌交易。根据港交所的上述规定,“介绍上市”一般适用于三种情况。第一种情况是“第二上市”。即已上市的公司在另一家交易所实现“第二上市”,或为同一交易所的“转板上市”。第二种情况是“分拆上市”。即一家上市公司将其子公司的股份以实务分派股份股利的方式分配给其股东,使得上市公司的股东也成为这个子公司的股东。这样可以使得这个子公司拥有符合交易所股本分布条件的股东从而能够以介绍上市的方式实现分拆上市。第三种情况是上市公司的母公司换股上市。即上市公司与已上市子公司的股东换股,成为使得已上市子公司的股东成为母公司的股东。比如说,2013年7月,A股上市公司 TCL集团(000100)在香港上市的子公司TCL多媒体()分拆其全资子公司通力控股在香港联交所主板上市就采用了介绍上市方式。TCL多媒体先行以实物分派股票股利的方式分派通力控股已发行之全部股本,即TCL多媒体将通力控股全部股权以实物分配的方式分派予自己的全部股东。分派后,TCL多媒体与通力控股股东结构完全一致。然后通力控股已介绍上市方式在香港主板上市。

当然,这与直接上市还存在着很大的区别,但是也可以看出,港股的直接上市并不是不可能的,而且也是在不断地为直接上市在做准备。

Spotify成功上市为众多还未上市的独角兽演示了上市的另一种形式,创始人、管理层股份可以不被发行新股所稀释,员工所持股票期权可以快速兑现,财务投资者可以避开“锁定期”完成退出。对于那些现金流充沛、知名度足够高的独角兽来说,直接上市是一条开拓市场的“天路”!没有监督的权力与资本的结合,肆意改变规则,去迎合所谓的“独角兽”,拥抱创新的同事如何保护投资者的权益,相对公平的法律规制是否能抵御这种挑战,到底未来会怎样?想来,“纽交所”们其实也没考虑清楚!

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号