债券市场鱼龙混杂,监管层也高度警惕其中可能混杂的违法行为,并推动配合公安司法机关对其中的恶性欺诈犯罪行为予以严厉打击,尤其重视推动对其中的恶性欺诈犯罪案件的刑事追责,希望通过司法机关的刑事判决来震慑债券市场的违法犯罪行为,从而净化市场。这一背景下,私募债欺诈发行刑事处罚的空白正在逐一被填补,此前,厦门圣达威服饰有限公司(简称圣达威)及浙江圣奇运动器械制造有限公司(简称圣奇公司)因欺诈发行私募债券案,分别被贵州省高级人民法院及内蒙古自治区包头市中级人民法院作出终审裁定。而近日宣判的中恒通案首次有中介机构相关人员被处罚,为私募债监管执法再开先河。

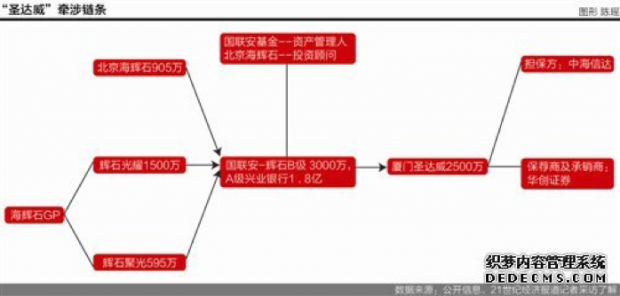

圣达威欺诈发行私募债券

2012年下半年,因资金紧张、经营困难,圣达威法定代表人章某与公司高管研究决定发行私募债券融资,并安排财务负责人胡某具体负责。为顺利发行债券,章某安排胡某对会计师事务所隐瞒公司及章某负债数千万元的重要事实,并提供虚假财务帐表、凭证,通过虚构公司销售收入和应收款项、骗取审计询证等方式,致使会计师事务所的审计报告发生重大误差,并在募集说明书中引用审计报告。

2013年5月3日,圣达威在深圳证券交易所骗取5000万元中小企业私募债券发行备案,并在当年内分两期完成发行。圣达威获得募集资金后,未按约定用于公司生产经营,而是用于偿还公司及章某所欠银行贷款、民间借贷等,致使债券本金及利息无法到期偿付,造成投资者重大经济损失。

2015年5月4日,在接到债券发行承销商的报案后,贵阳市公安机关对此立案侦查。2016年9月19日,圣达威欺诈发行债券案在贵阳市中级人民法院开庭审理。2016年12月1日,贵阳市中级人民法院以欺诈发行债券罪作出一审判决,分别判处章某、胡某有期徒刑三年和两年。在随后的上诉审理中,贵州省高级人民法院依法最终裁定驳回上诉,维持原判,裁定为终审裁定。本案判决的最终作出,是我国债券市场坚持市场化、法治化发展进程中的一个标志性事件,对于震慑欺诈发行债券等犯罪行为,维护债券市场规范发展具有积极意义。

浙江圣奇公司欺诈发行案

圣奇公司及实际负责人应某某在发行中小企业私募债券的过程中,未向承销商及审计人员如实提供圣奇公司的负债及对外担保情况,隐瞒多笔债务及诉讼,致使购买该私募债的实际投资人某商行产生错误认识,将2.5亿元打入圣奇公司账户的当天即被浙江省四家人民法院冻结,造成严重后果。该案由包头市公安局侦查终结向青山区人民检察院移送审查起诉。由于该案涉及罪名新、涉案金额大、青山区人民检察院在反复研究公司法、证券法的基础上,结合涉及欺诈发行债券的多方资料,整理了大量案卷材料及涉案有效证据后,依法向青山区人民法院提起公诉。

2016年11月9日,内蒙古自治区包头市青山区人民法院对应某某欺诈发行债券罪一案作出刑事审判,被告单位圣奇公司犯欺诈发行债券罪,单处罚金250万元;被告人应宁宁犯欺诈发行债券罪,判处有期徒刑一年;涉案赃款2.485亿元继续追缴,返还被害单位,被告单位及被告人不服,提出上诉。2017年11月15日,内蒙古自治区包头市中级人民法院驳回上诉,维持原判,裁定为终审裁定。

中恒通案:券商因受贿入刑

2013年上半年,中恒通董事长卢汉某(原法定代表人)为解决公司资金困难决定发行私募债券。而卢汉某也负责总体决策和联络券商、融资顾问、担保公司和会计师事务所、律师事务所等主要事务。最终,卢汉某经他人介绍与申万证券公司的边某某相识,经协商后决定由申万证券承销中恒通私募债券。但实际上,中恒通在当时并不具备发债的要求。因此,粉饰财报以达到发行条件成为了中恒通的选择。2013年8月至10月中恒通公司聘请利安达公司负责中恒通公司审计项目。但在这一期间里,中恒通公司向利安达公司隐瞒了公司存在巨额债务等事实,还提供了虚假的账外收入材料、股东会决议等。

利安达公司则根据上述材料调整了中恒通公司的营业收入、净利润和资本公积,从而出具了虚增中恒通公司营业收入5.13亿余元、利润总额1.31亿余元、资本公积6555万余元的标准无保留的1289号审计报告。承销券商正是以这份财务报告为基础,出具了《中恒通公司非公开发行2014年中小企业私募债券募集说明书》。最终,经向上海证券交易所备案,中恒通公司于2014年5月至7月间,非公开发行两年期“14中恒01”“14中恒02”私募债券共计1亿元。

2015年12月,东窗事发,中恒通公司财务状况出现异常,出现违约情况。2016年9月,因不能清偿到期债务等原因,福建省武平县人民法院裁定中恒通公司破产重整。最终,2017年2月至3月间,相关涉案人员接到公安机关电话通知后到案。与此同时,近期由上海市第一中级人民法院对发行人作出一审判决,除了公司高层被处罚之外,申万证券的边某某犯非国家工作人员受贿罪,判处有期徒刑二年零六个月,违法所得予以没收。利安达会计师事务所的相关人员共4人因犯出具证明文件重大失实罪,分别被判处有期徒刑六个月至二年不等,缓刑六个月至三年不等,并处罚金五万至十万不等。目前,上述当事人均提出上诉。

人民法院对一系列债券欺诈发行案件作出判决,是我国债券市场法治化进程中的标志性事件。这是债券市场首批因欺诈发行被追究刑事责任的案件,将对债券市场的违法犯罪行为产生极大的震慑作用,对于维护债券市场信息披露的真实性至关重要,将有力促进债券市场的长期规范发展。在中恒通一案中,法院不但对发行人及其高管做出了刑事判罚,还较为罕见地对券商和会计师事务所工作人员的商业受贿及出具证明文件重大失实行为做出了刑事判罚,这对于促进中介机构人员切实承担证券市场“看门人”的职责具有重要意义。

摩根大道住房抵押债券欺诈案

2012年10月,纽约州总检察官史内德曼对摩根大道提出民事起诉,指控该银行在美国楼市高涨时期不当包装住房抵押债券欺诈投资者。该起诉针对的住房抵押贷款支持证券发行方为贝尔斯登公司,后者在2008年倒闭后被摩根大道收购。据报道,此桩诉讼涉案金额达225亿美元。起诉书称贝尔斯登及其贷款方EMC Mortgage,在2005年到2007年期间出售的按揭贷款证券涉嫌欺诈投资者;这两家公司对证券中包括的贷款质量做了明显错误的陈述,并且蓄意忽视了贷款证券化中存在的明显缺陷。当贝尔斯登发现贷款中的问题后,要求贷款发放人回购这些问题资产,但是贝尔斯登却没有把所获得现金退还给投资者。NUCA主席Debbie Matz在一份法律声明中表示:“像摩根大通和华盛顿互惠银行这样的机构做出这样的事情所导致的后果是极其严重的,弥补损失的成本也非常昂贵。因此惩罚这些犯错的机构是目前唯一正确的做法。”

随着美国房地产市场在08年的大崩盘,对金融危机时涉嫌欺诈的金融机构发起各种诉讼,包括巴克莱资本,瑞信,高盛,苏格兰皇家银行证券,瑞银证券以及美联银行等投行都受到了指控。美国房地产市场的出现的崩盘,一场次贷危机爆发到全球,众多金融机构出现了大规模的崩盘,次级抵押贷款是一个高风险、高收益的行业,指一些贷款机构向信用程度较差和收入不高的借款人提供的贷款。与传统意义上的标准抵押贷款的区别在于,次级抵押贷款对贷款者信用记录和还款能力要求不高,贷款利率相应地比一般抵押贷款高很多。那些因信用记录不好或偿还能力较弱而被银行拒绝提供优质抵押贷款的人,会申请次级抵押贷款购买住房。次贷危机的影响是非常大的,即使控制了直接的金融蔓延,美国的次贷危机也可能产生心理蔓延,特别是房价的重估。尽管在美国不计后果向高风险借款人放贷的规模比世界其他地方更大,房价的膨胀一直比美国更为严重,英国、西班牙等国更容易受到房价泡沫破灭的打击。

标准普尔评级服务公司欺诈案

标准普尔评级服务公司是麦格劳-希尔集团的子公司,专为全球资本市场提供独立信用评级、指数服务、风险评估、投资研究和数据服务,在业内一向处于领先地位。公司办事处目前分驻全球23个国家和市场,拥有超过1万名员工。标准普尔是全球金融基础建构的重要一员,为投资者提供独立的参考指针,作为投资和财务决策的信心保证。标准普尔的服务涉及各个金融领域,主要包括:对全球数万亿债务进行评级;提供涉及1.5万亿美元投资资产的标准普尔指数;针对股票、固定收入、外汇及共同基金等市场提供客观的信息、分析报告。标准普尔的以上服务在全球均保持领先的位置。此外,标准普尔也是通过全球互联网网站提供股市报价及相关金融内容的最主要供应商之一。2015年1月,因涉嫌欺诈,标准普尔评级服务公司将支付13.7亿美元就美国联邦以及州政府调查达成和解,标准普尔向美国司法部以及十多个州政府支付超过13.7亿美元,了结有关其在金融危机之前涉嫌欺诈的指控,标准普尔还向美国证券交易委员会(SEC)以及纽约和马萨诸塞州司法部长另外支付约8000万美元,了结有关危机后的调查,这与2011年标准普尔如何评定六批商业不动产债券评级有关。

标准普尔评级服务公司作为评级公司,需要承担更多的责任和义务,金融危机的爆发和评级也存在着联系,金融机构对于个人和企业贷款的考察,很大程度上依托于信用的等级以及安全评级,所以说,美国当时对于标准普尔评级服务公司的处罚力度是非常大的,也是为了今后美国金融业的发展奠定了基础。

高盛集团次级债券诈骗案

2018年1月,美国上诉法庭对于高盛集团提出诉讼,高盛集团曾发行高风险的次级抵押贷款债券时虚假声身利益之上,其中包括所谓“Abacus”的债务抵(CDO)。上诉法庭的三名法官以3:0的投票结果作出了上述裁决,但允许股东再次寻求获得集体诉讼的地位。在2007年2月份到2010年6月份之间持有高盛集团股票的股东指控称,他们蒙受了130亿美元以上的损失,原因是高盛集团在监管文件和公开言论中夸大陈述了其管理利益冲突的能力。实际上,2010年,高盛的案件就已经开始了,2010年4月16日上午,SEC对高盛集团及其副总裁托尔雷提出证券欺诈的民事诉讼,称该公司在向投资者推销一款与次级信贷有关的金融产品时隐去关键事实,误导投资者。高盛欺诈门消息一经传出,期货商品包括石油、黄金、糖等期货产品立即下跌,基准原油(82.14,0.69,0.85%)期货下跌了2.8%至每桶83.15美元;最活跃的6月期金收低2%,收于每盎司1,136.90美元;而最活跃的7月铜下跌2.4%,收于每磅3.5355美元;5月糖下跌5.3%,收于每磅15.95美分。2011年,多家保险公司对安盛集团提出诉讼,原告称其在房地美发行优先股的交易中投资了3750万美元,这项交易是由高盛集团承销的。原告指出,高盛集团当时声称“已经满足了监管资本要求”,发行优先股的目的是提高这家抵押贷款融资公司的资本基础;但在实际上,高盛集团 “所称房地美发行优先股的目的是虚假的”。原告请求法庭判决高盛集团对其作出1亿美元以上的赔偿,并要求由陪审团对本案进行审判。

通过高盛证券欺诈案,我们不难看出,高盛等超大型投资银行针对美国房地产市场设计结构复杂的金融衍生产品并诱发相关对冲交易,在很大程度上催生了房地产市场泡沫。资产泡沫破灭后,金融衍生产品极度放大了损失方的亏损数量,深化了金融危机。

近年来,证监会坚决贯彻落实党中央、国务院关于“简政放权、放管结合”的方针政策,在简化公司债券发行审核程序,积极支持服务实体经济债券融资,助解“融资难、融资贵”问题的同时,坚守监管本位,全面强化事中、事后监管,及时查处各类债券违法违规行为,并积极推动对欺诈发行等债券市场违法犯罪的刑事打击。证监会将始终如一,继续对交易所债券市场依法、全面、从严监管,并积极支持、配合司法机关打击债券违法犯罪行为、切实防范金融风险,维护债券市场长治久安。

债券欺诈发行需要严惩,不符合自身债券的过分“广告效应”,向公众发布虚假的债券信息,需要相关的部门给予法律规定,对于投资者进行维护,保证投资者的权益得到保护,这需要国家、企业和个人共同维护,尤其是券商,不要报着侥幸心理,这世界上没有不透风的墙,我们应该共同去营造一个良好的金融环境!

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号